Chart of the Week Q1/2024

Ausgaben aus dem 1. Quartal nachlesen

Lesedauer: 18 Minuten

26.3.2024: Subventionen und Deflation - China erhöht Wettbewerbsdruck

China kämpft derzeit mit einer Flaute im privaten Konsum und einem Einbruch auf dem Immobilienmarkt. Um den schwachen Binnenmarkt auszugleichen, setzt die Regierung auf eine Erhöhung der Exporte.

Bisher lag der Fokus auf dem Export von Gütern des Massenkonsums. Jetzt – unterstützt durch massive Subventionen – werden gezielt Ausfuhren von Zukunftstechnologien wie Elektroautos und Photovoltaikpaneele vorangetrieben.

Eine solche Form der Industriepolitik erhöht den Wettbewerbsdruck für die europäischen Hersteller drastisch. Je Schiffscontainer mit europäischen Waren, der in China ankommt, verlassen ca. dreieinhalb Container mit chinesischen Gütern den Hafen nach Europa.

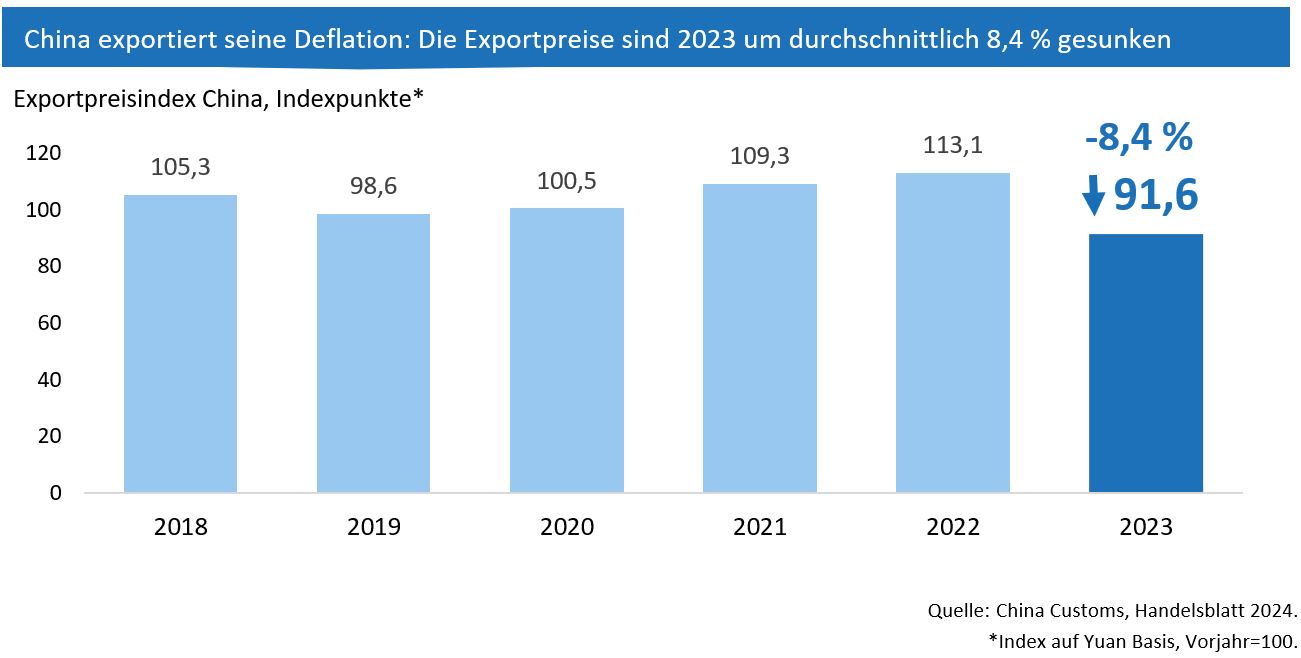

Mit den steigenden Ausfuhren exportiert China aber auch verstärkt seine eigene Deflation, wie der stark gesunkene Exportpreisindex von China zeigt. Erstmals seit der Pandemie sind die Exportpreise niedriger als im Vorjahr:

Auf der einen Seite dämpfen die chinesischen Exporte die Inflation in Europa und den USA und nehmen damit etwas Druck von den Zentralbanken, Preissteigerungen weiter mit hohen Zinsen zu bekämpfen. Andererseits wächst durch die chinesische Industriepolitik aber auch die Gefahr von Handelskonflikten mit anderen Wirtschaftsmächten.

So hat etwa die Europäische Kommission kürzlich eine Untersuchung eingeleitet, um zu überprüfen, ob die chinesischen Subventionen den Preis für Elektroautos unzulässig verbilligen. Analyst:innen der Rhodium Group gehen hier mittlerweile von einem „systemischen Problem“ aus, das sich nicht mehr auf spezifische Sektoren beschränkt. Vielmehr werden Überkapazitäten auf unterschiedlichen Märkten erzeugt, wie z.B. nicht-metallischen Mineralien, Telekommunikationsequipment und elektrischen Maschinen.

Fazit: Stark subventionierte chinesische Exporte verschärfen systematisch die Wettbewerbssituation für heimische Industrien, die aufgrund von hohen Lohn- und Energiekosten ohnehin schon einem preislichen Wettbewerbsnachteil unterliegen. Eine stärkere Entlastung des Faktors Arbeit und die Ausgestaltung wettbewerbsfähiger Energiepreise sind daher unverzichtbare Maßnahmen, um die Abwanderung von Betrieben zu verhindern und die Deindustrialisierung zu stoppen

19.3.2024: Ein Jahr IRA - grüner Investitionsboom in den USA

Am 16. August 2022 wurde in den USA der „Inflation Reduction Act“ (IRA) mit Inkrafttreten zum 1. Jänner 2023 beschlossen.

Schnell wurde klar, dass die in dem Programm enthaltene Kombination aus ungedeckelten Steuergutschriften für grüne Investitionen und Produktion und speziellen Local-Content-Regelungen äußerst attraktiv auf ausländisches Kapital wirken würde.

Tatsächlich zeigt eine kürzlich veröffentlichte Deloitte-Studie, dass die USA mittlerweile auch für österreichische Unternehmen ein immer beliebteres Ziel für Standortverlagerungen werden.

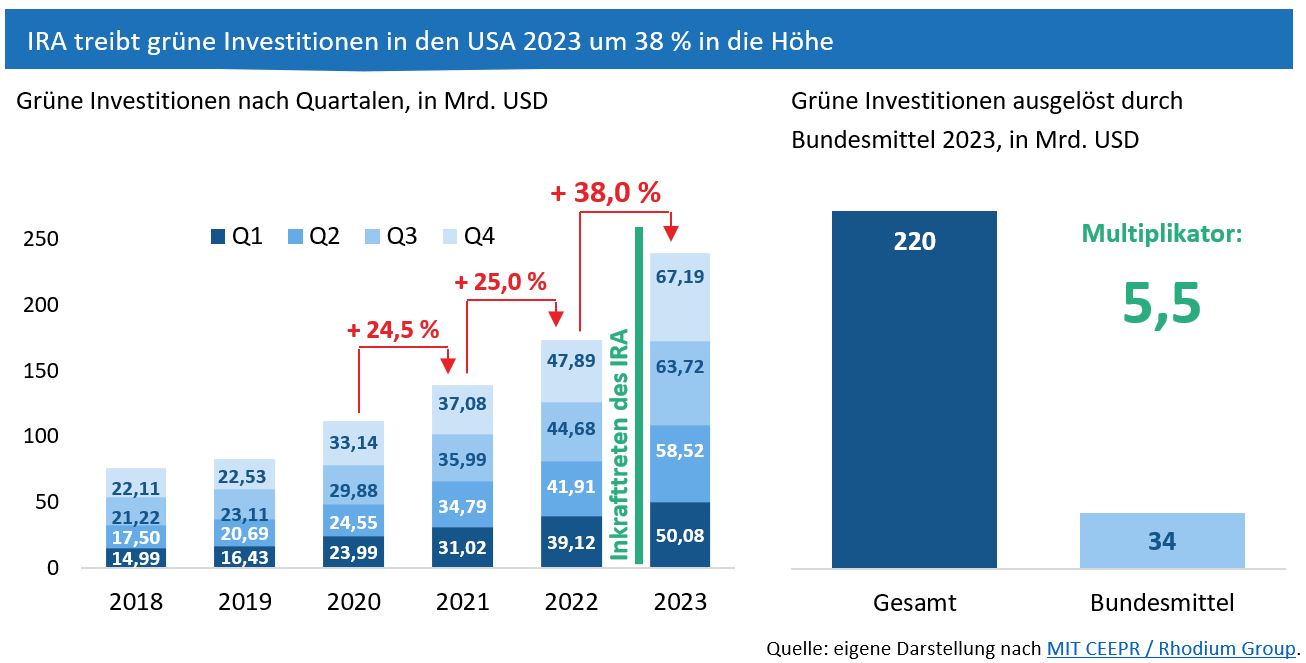

Neue Zahlen des MIT CEEPR und der Rhodium Group belegen nun erstmals, dass der IRA in den Vereinigten Staaten zu einem wahren grünen Investitionsboom beigetragen hat:

So beliefen sich die gesamten Investitionen in saubere Energien im Jahr 2023 auf 239 Mrd. USD. Das sind um 38 % mehr als 2022. In den vorhergehenden Jahren waren die Anstiege mit 25 % (2022) und 24,5 % (2021) weitaus geringer. Im vierten Quartal 2023 machten umweltfreundliche Investitionen 5 % der gesamten privaten Investitionen in Bauten, Ausrüstungen und langlebige Konsumgüter in den USA aus. Bemerkenswert ist dabei der Blick auf jene Investitionen, die 2023 durch den Einsatz von öffentlichen Mitteln des Bundes ausgelöst wurden.

Die Daten zeigen, dass 33,7 Mrd. USD an Bundesmitteln (darunter IRA-Steuergutschriften über rund 33,3 Mrd. USD) Gesamtinvestitionen in Höhe von 220 Mrd. USD ausgelöst haben. Das entspricht einem Multiplikator von 5,5.

Fazit: Der IRA wirkt. Das ist ohne jeden Zweifel ein positives Signal für den globalen Klimaschutz. Wahr ist aber auch: Die Kombination aus ungedeckelten Steuergutschriften und Local-Content-Regeln wirkt wie ein Sog auf europäische Investitionen. Betriebs(teil)verlagerungen und eine schleichende Deindustrialisierung sind die Folge.

Für Österreich und die EU ist es daher höchste Zeit, eine wirksame industriepolitische Strategie zu formulieren. Neben Verfahrensbeschleunigungen und bürokratischen Entlastungen gehört zu einer solchen auch eine einfachere, flexiblere und voluminösere Ausgestaltung von europäischen Instrumenten zur Investitionsförderung (OPEX und CAPEX) für die industrielle Transformation

12.3.2024: Deindustrialisierung durch Abwanderung

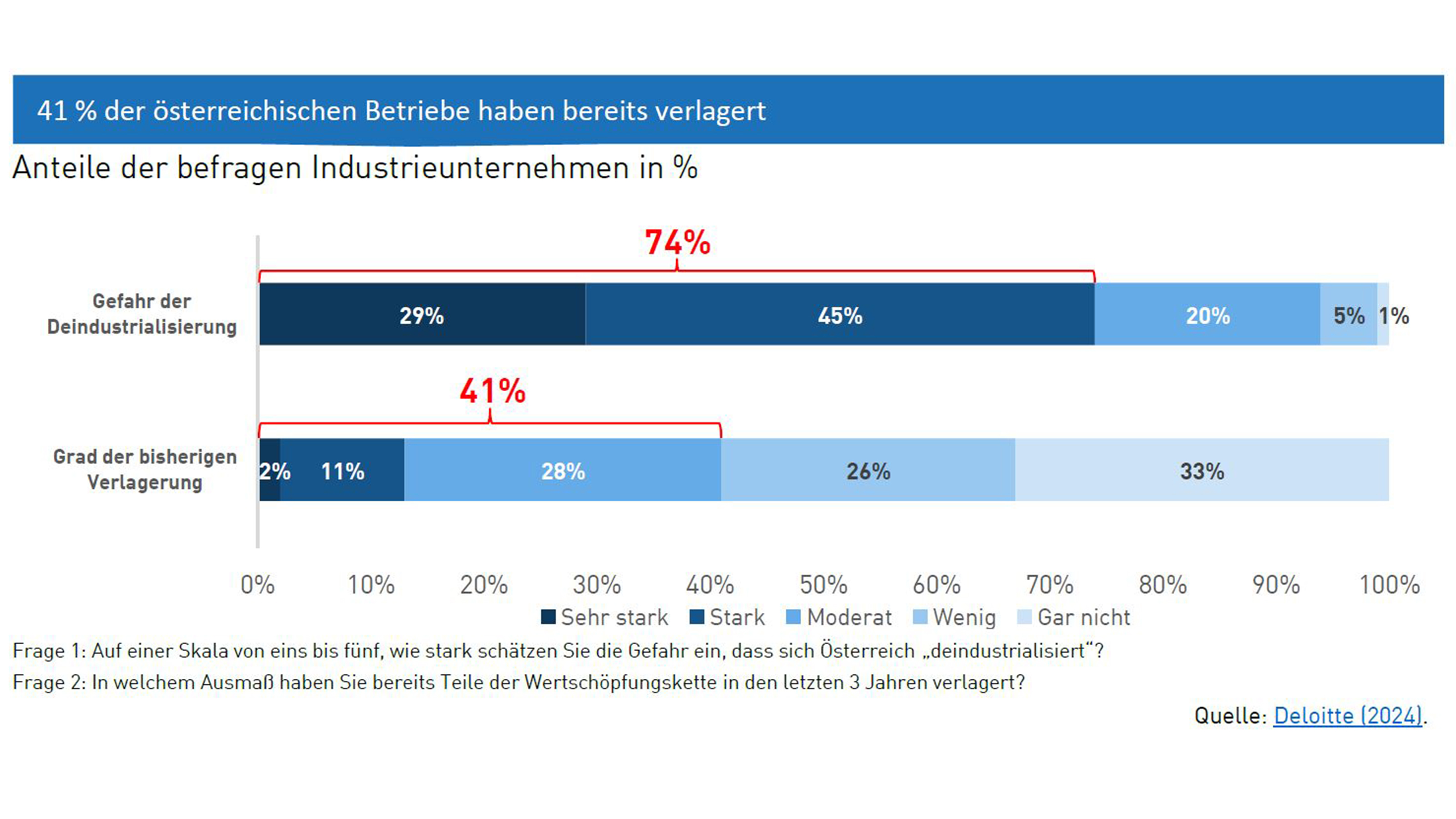

Deindustrialisierung ist kein einmaliges Ereignis, sondern vollzieht sie sich als schleichender Prozess, hervorgerufen unter anderem durch ungelöste Standort- sowie geopolitische Probleme. Neben Betriebsstillegungen oder Produktionseinstellungen ist es vor allem die Abwanderung von Unternehmen oder Teilen ihrer Wertschöpfungskette, die sich mittlerweile zu einer realen Gefahr für den österreichischen Industriestandort entwickelt hat, wie eine Deloitte-Studie aus dem Frühjahr 2024 zeigt.

Drei Viertel der befragten Unternehmen schätzen die Gefahr einer Deindustrialisierung Österreichs als stark (45 %) oder sehr stark (29 %) ein. Dabei zeigt sich: Produktionsverlagerungen sind bereits Realität. 41 % der befragten Industriebetriebe haben in den letzten 3 Jahren Teile ihrer Wertschöpfungskette moderat (28 %), stark (11 %) oder sehr stark (2 %) in das Ausland verschoben. Bei Großunternehmen (50 %) ist die Tendenz stärker fortgeschritten als bei kleinen (36 %) und mittleren Unternehmen (34 %). Lediglich ein Drittel hat bisher noch keine Verlagerungen durchgeführt. Insgesamt scheinen die Dimensionen aktuell noch nicht das gleiche Ausmaß angenommen zu haben wie z.B. in Deutschland, wo bereits mehr als zwei Drittel (67 %) der Industrieunternehmen in den letzten drei Jahren verlagert haben.

In den nächsten zwei bis drei Jahren planen jedoch auch österreichische Betriebe, Glieder ihrer Wertschöpfungskette noch stärker als bisher ins Ausland zu verschieben – vorwiegend kostenintensive Teile. Zunehmend attraktiv für Investitionen werden neben anderen EU-Ländern und Asien die Vereinigten Staaten. 27 % der Befragten planen erstmals Verlagerungen in die USA. Hohe Arbeitskosten und Bürokratie werden von den Unternehmen als Hauptgründe für Standortverlegungen genannt. Aber auch die steuerpolitisch bedingten, stabilen Langfristperspektiven des US-amerikanischen Inflation Reduction Act (IRA) erhöhen die Attraktivität für Investitionen in Übersee.

6.3.2024: Immer mehr Frauenpower in technischen Berufen

Mit etwas mehr als 144.000 Unternehmerinnen und mehr als 2 Millionen Erwerbstätigen prägen Österreichs Frauen die heimische Wirtschaft. 2023 wurde zudem fast jedes 2. Unternehmen von einer Frau gegründet. Und auch in den sogenannten MINT-Berufen, also Tätigkeiten in den Bereichen Mathematik, Informatik, Naturwissenschaften und Technik, spielen Frauen eine immer größere Rolle.

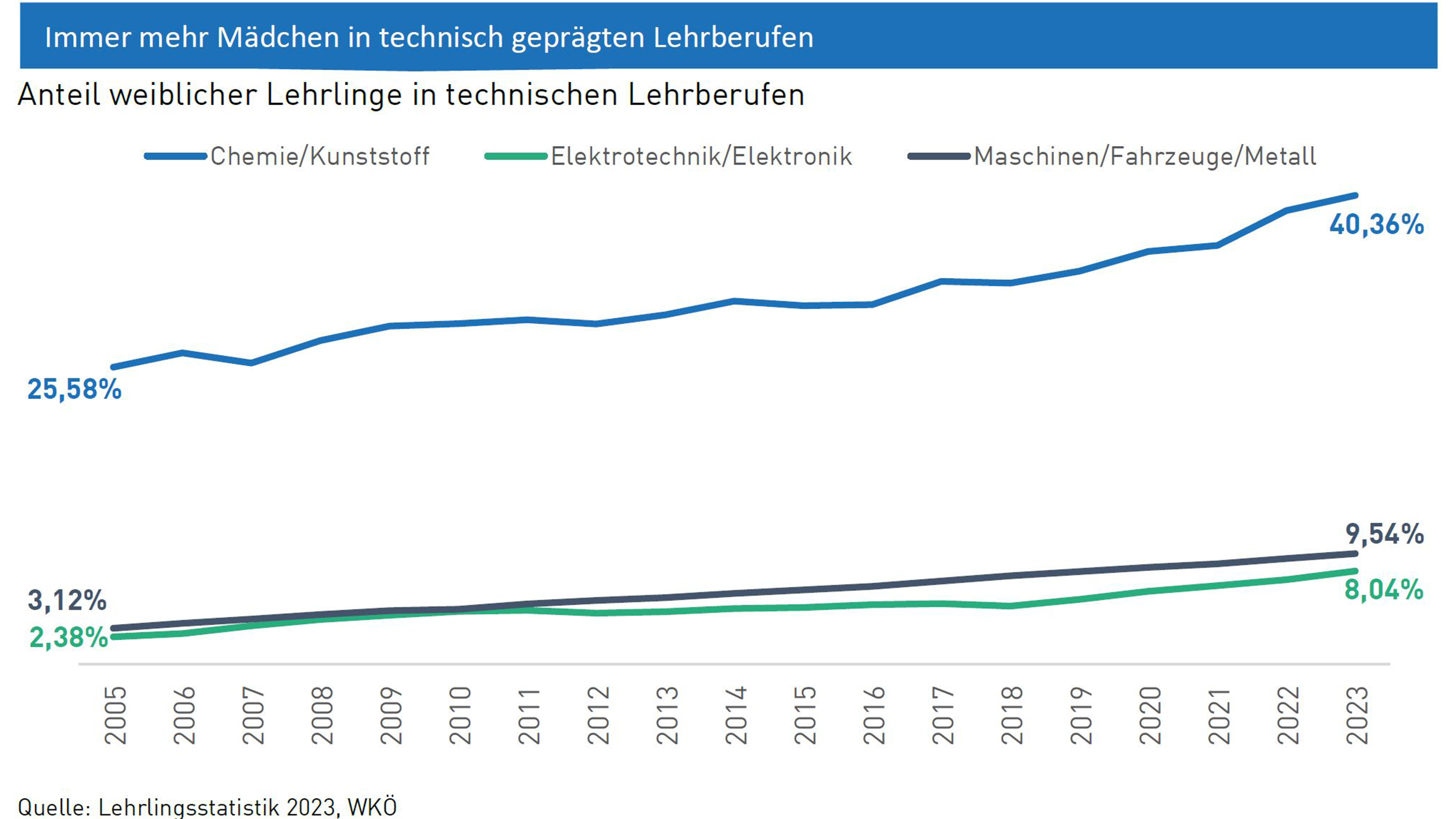

Der Anteil weiblicher Lehrlinge in technisch geprägten Lehrberufen ist in den vergangenen Jahren zwar langsam, aber stetig gestiegen. Während es in manchen Berufsgruppen zwar immer noch viel Luft nach oben gibt, macht der Anteil weiblicher Lehrlinge in anderen technischen Bereichen mittlerweile fast die Hälfte aus.

Das gilt beispielsweise für den Berufszweig Chemie und Kunststoff: Im Jahr 2005 war nur jeder 4. Lehrling weiblich, mittlerweile machen sie etwa 40 % der in Ausbildung befindlichen Personen aus. Immer mehr Frauen konnten ebenso für Lehrberufe in den Bereichen Maschinen, Fahrzeuge und Metall begeistert werden. 2023 lag hier der Anteil weiblicher Lehrlinge bei knapp 10 %, vor knapp 20 Jahren waren es noch 3 %. Auch die Elektrotechnik bzw. Elektronik verzeichnet ein langsames, aber stetiges Wachstum beim Anteil weiblicher Auszubildender.

Fazit: Der Anteil weiblicher Lehrlinge in MINT-Berufen ist hierzulande in den vergangenen Jahren gestiegen. Dennoch gibt es hier nach wie vor großes Entwicklungspotential. Ein Umstand, dem nicht nur am bevorstehenden Weltfrauentag Aufmerksamkeit geschenkt werden sollte. Denn die Nachfrage nach Arbeitskräften mit technischen Ausbildungen wird angesichts der Digitalisierung und des Klimawandels weiter stark ansteigen. Und auch auf individueller Ebene lohnt sich für junge Frauen und Mädchen eine technische Ausbildung, da die Einkommensmöglichkeiten in MINT-Berufen oftmals über dem Durchschnitt liegen.

28.2.2024: Betriebe brauchen mehr Support für digitalen Wandel

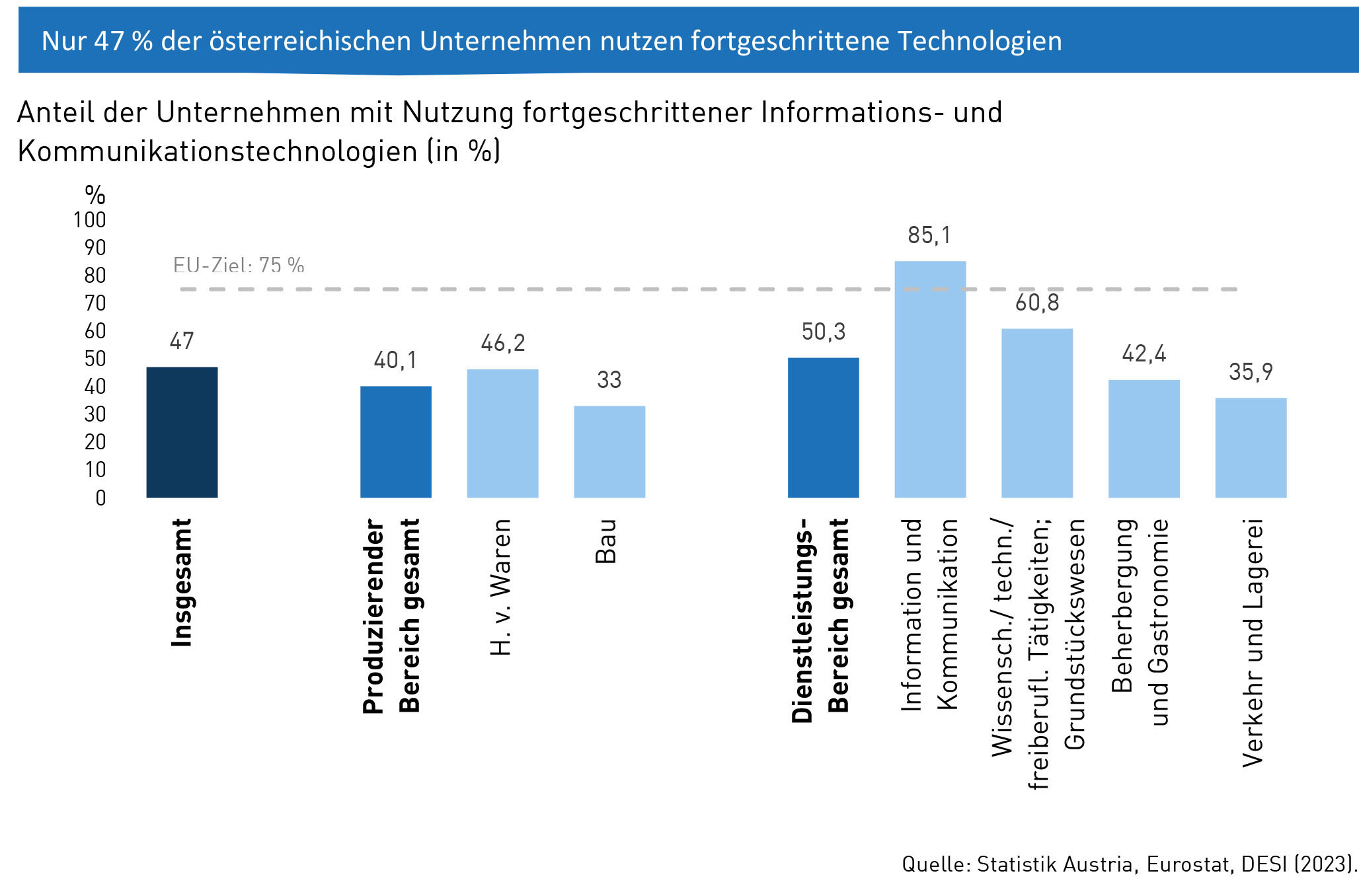

Drei Viertel aller Unternehmen sollen bis 2030 fortgeschrittene Technologien nutzen, dieses Ziel hat sich die EU im Rahmen der Digitalen Dekade gesteckt. In Österreich besteht hier noch Handlungsbedarf: Nach den Ergebnissen der aktuellen Erhebung über Informations- und Kommunikationstechnologien, nutzt nur knapp jedes zweite Unternehmen fortgeschrittene Technologien wie künstliche Intelligenz, Data Analytics oder Cloud Services. Deutliche Unterschiede zeigen sich im Branchenvergleich. Besonders im Bausektor und bei Verkehr und Lagerei besteht Aufholbedarf. Einzig der Informations- und Kommunikationssektor überschreitet aus heutiger Sicht mit einem Anteil von 85 % das EU-Ziel von 75 % fortgeschrittener Technologienutzung.

Auch im europäischen Vergleich liegt Österreich mit insgesamt 47 % fortgeschrittener Technologienutzung unter dem Schnitt der EU-Länder von 55 %. Finnland und Dänemark erreichen das EU-Ziel bereits. Zu den Erfolgsfaktoren Finnlands zählen umfassende digitale Grundkenntnisse und ein strenger Fokus auf Cybersicherheit. Österreich hat insbesondere im Bereich Datennutzung noch Aufholpotenzial: Die Nutzung von Big-Data in hiesigen Unternehmen liegt mit 9 % deutlich unter dem EU-Durchschnitt von 14 %.

Fazit: Zukunftsweisende Technologien sind ein Schlüsselfaktor für Wachstum und Wettbewerbsfähigkeit. Um die Chancen aus der digitalen Transformation nutzen zu können, brauchen vor allem KMU niederschwellige Unterstützung. Wirksam wären die Schaffung eines neuen, mehrstufigen Fördersystems für Daten & KI von der Forschung bis zur Anwendung und die Entwicklung eines KI-Ökosystems, bei dem die Förderschienen aufeinander aufbauen und sich gegenseitig ergänzen.

20.2.2024: Zinsbelastung für Unternehmen wächst auch 2024

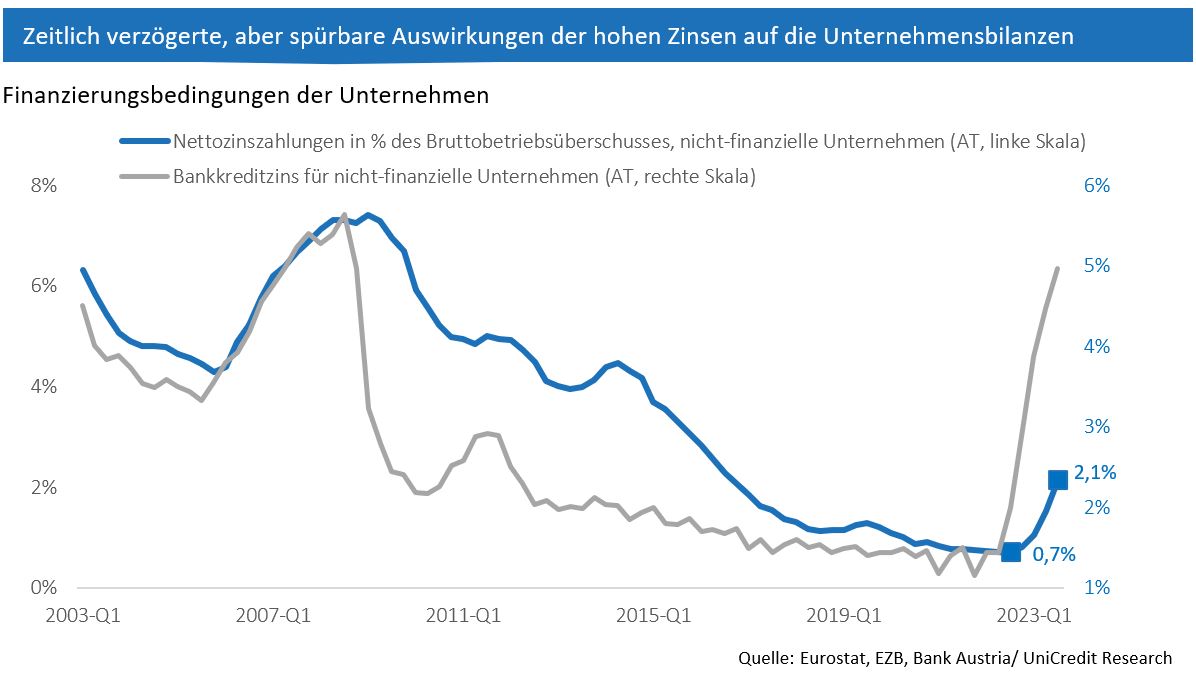

In den Jahren nach der globalen Finanzkrise 2007/08 ist die Nettozinsbelastung der Unternehmen, gemessen an den betrieblichen Erträgen, zunächst stark zurückgegangen.

Mit dem Ende der Nullzinspolitik Mitte 2022 fand dieser Trend jedoch ein abruptes Ende. Seit dem Tiefpunkt von nur 0,7 % im 3. Quartal 2022 ist die Nettozinsbelastung der Unternehmen innerhalb eines Jahres deutlich auf 2,1 % gestiegen.

Sie folgt damit dem starken Anstieg der Zinsen für Neukredite, die sich seit Mitte 2022 fast vervierfacht haben.

Die zeitliche Verzögerung, mit der sich der Zinsanstieg in den Gesamtzinskosten der Unternehmen niederschlägt, ist darauf zurückzuführen, dass der Großteil des Kreditbestandes in der Niedrigzinsphase aufgenommen wurde. Da jährlich nur ein geringer Teil dieser Kredite durch neue Kredite ersetzt wird, wirkt sich der Zinsanstieg zunächst nur langsam auf die Gesamtbelastung aus. Zudem ist eine deutliche Verlangsamung der Kreditnachfrage und ein starker Druck auf zinssensitive Wirtschaftsbereiche zu beobachten, was den Anstieg der Zinsbelastung ebenfalls verlangsamt.

Fazit: Auch wenn es im Jahresverlauf zu Zinssenkungen kommt, wird die Geldpolitik die Realwirtschaft 2024 weiter ausbremsen, denn auslaufende Kredite müssen zu deutlich höheren Zinsen refinanziert werden. Dies wird die Zinsbelastung der Unternehmen weiter erhöhen und drückt in weiterer Folge die Gewinnquoten, sofern keine spürbare Belebung der Nachfrage eintritt. Mit der Schaffung von investitionsfreundlichen Rahmenbedingungen ließe sich die Situation der Unternehmen verbessern.

13.2.2024: Heimische Industriekonjunktur steckt in Schwächephase

Aufgrund der globalen wirtschaftlichen Entwicklungen gingen bereits die Konjunkturprognosen im Herbst 2022 für 2023 von Rückgängen der Bruttowertschöpfung in der österreichischen Industrie aus.

Die von der Branche in den ersten 3 Quartalen des vergangenen Jahres abgesetzte Produktion bestätigt diese Einschätzung. Auch heuer ist eine Erholung der heimischen Industrieproduktion vorerst nicht in Sicht.

Sowohl die abgesetzte Produktion als auch die Auftragseingänge der heimischen Industrie sind im Laufe des vergangenen Jahres immer stärker eingebrochen. Im Vergleich zur Vorjahresperiode 2022 sank die abgesetzte Produktion im 1. Quartal 2023 bereits um 7,1 %. Der Rückgang erhöhte sich im 2. Quartal auf 14,1 % und lag im 3. Quartal bei 21,5 %. Die ebenfalls markanten Auftragseingangseinbrüche im Jahr 2023, welche sich von 3,5 % (1. Quartal 2023) über 7,5 % (2. Quartal) auf 14,4 % (3. Quartal) ausweiteten, deuten auf ein weiteres schweres Jahr für die heimische Industrie hin. Insbesondere Aufträge aus dem Ausland blieben im vergangenen Jahr aus. Diese sanken in den ersten 3 Quartalen 2023 jeweils um etwa 2 bis 4 Prozentpunkte stärker als die gesamten Auftragseingänge der österreichischen Industrie.

Fazit: Nach massiven Einbrüchen der abgesetzten Produktion im Jahr 2023 wird die Schwächephase der heimischen Industrie aufgrund der weiterhin ungünstigen Auftragslage zumindest im ersten Halbjahr 2024 anhalten. Um kurzfristig positive Impulse zu setzen und mittelfristig die internationale Wettbewerbsfähigkeit der österreichischen Industrie sicherzustellen, sind konkurrenzfähige Energiepreise und Lohnstückkosten ebenso förderlich wie eine Reduktion der bürokratischen Lasten bei einer gleichzeitigen Beschleunigung von behördlichen Verfahren.

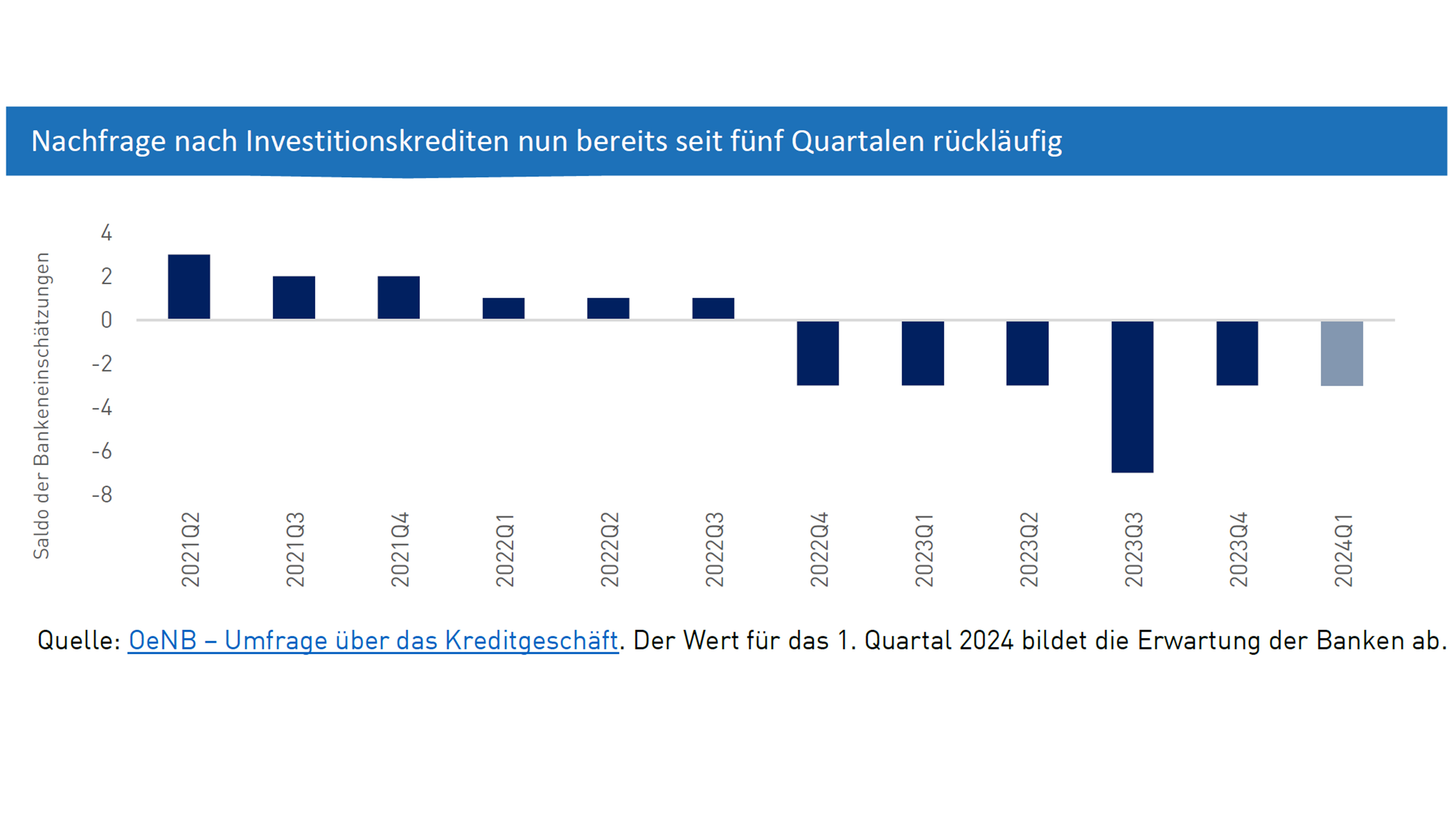

6.2.2024: Rezession und hohe Zinsen schwächen Investitionen

Die Rezession und die stark gestiegenen Zinsen dämpfen die Investitionstätigkeit: Seit über einem Jahr sinkt die Kreditnachfrage der heimischen Unternehmen. Dieser Trend wird voraussichtlich auch im ersten Quartal 2024 anhalten, so die Einschätzungen der Banken.

Besorgniserregend ist insbesondere die rückläufige Nachfrage nach langfristigen Krediten. Sie deutet auf eine abnehmende Investitionstätigkeit der Unternehmen hin. Dies ist problematisch, weil Investitionen eine unerlässliche Basis für Wirtschaftswachstum bilden.

Seit dem zweiten Halbjahr 2023 zeigt sich außerdem, dass die Kreditnachfrage von großen Unternehmen noch deutlicher zurückgeht als jene der kleinen und mittleren Unternehmen.

Angesichts des steilen Zinsanstiegs und der schwachen konjunkturellen Entwicklung überrascht die Zurückhaltung der Unternehmen nicht. Die aktuelle WIFO-Konjunkturprognose geht davon aus, dass die Bruttoanlageinvestitionen nach einem voraussichtlichen Rückgang um 2,0 % im vergangenen Jahr heuer abermals um 1,0 % sinken werden. Da der Wohnbau besonders sensibel auf Zinsentwicklungen reagiert, fallen die Rückgänge bei den Bauinvestitionen noch deutlicher aus: Diese werden laut WIFO heuer um 4,0 % schrumpfen.

Fazit: Die trübe Konjunktur und die stark gestiegenen Zinsen wirken sich negativ auf die Investitionstätigkeit aus. Seit über einem Jahr investieren Unternehmen merklich weniger. Besonders deutlich wird das im Wohnbau. Ein solcher Abwärtstrend ist ein negatives Signal für den Standort, denn Investitionen sind grundlegend für Wirtschaftswachstum und Wohlstand. Außerdem sind mit Blick auf die Klimaziele gerade jetzt transformative Investitionen von Bedeutung. Gezielte Anreize durch eine Ausweitung des bestehenden Investitionsfreibetrags können hier Abhilfe schaffen. Auch geeignete Abschreibungsregeln tragen zu einem investitionsfreundlicheren Klima bei.

1.2.2024: Rekordhoch bei Gründungen als starkes Standortsignal

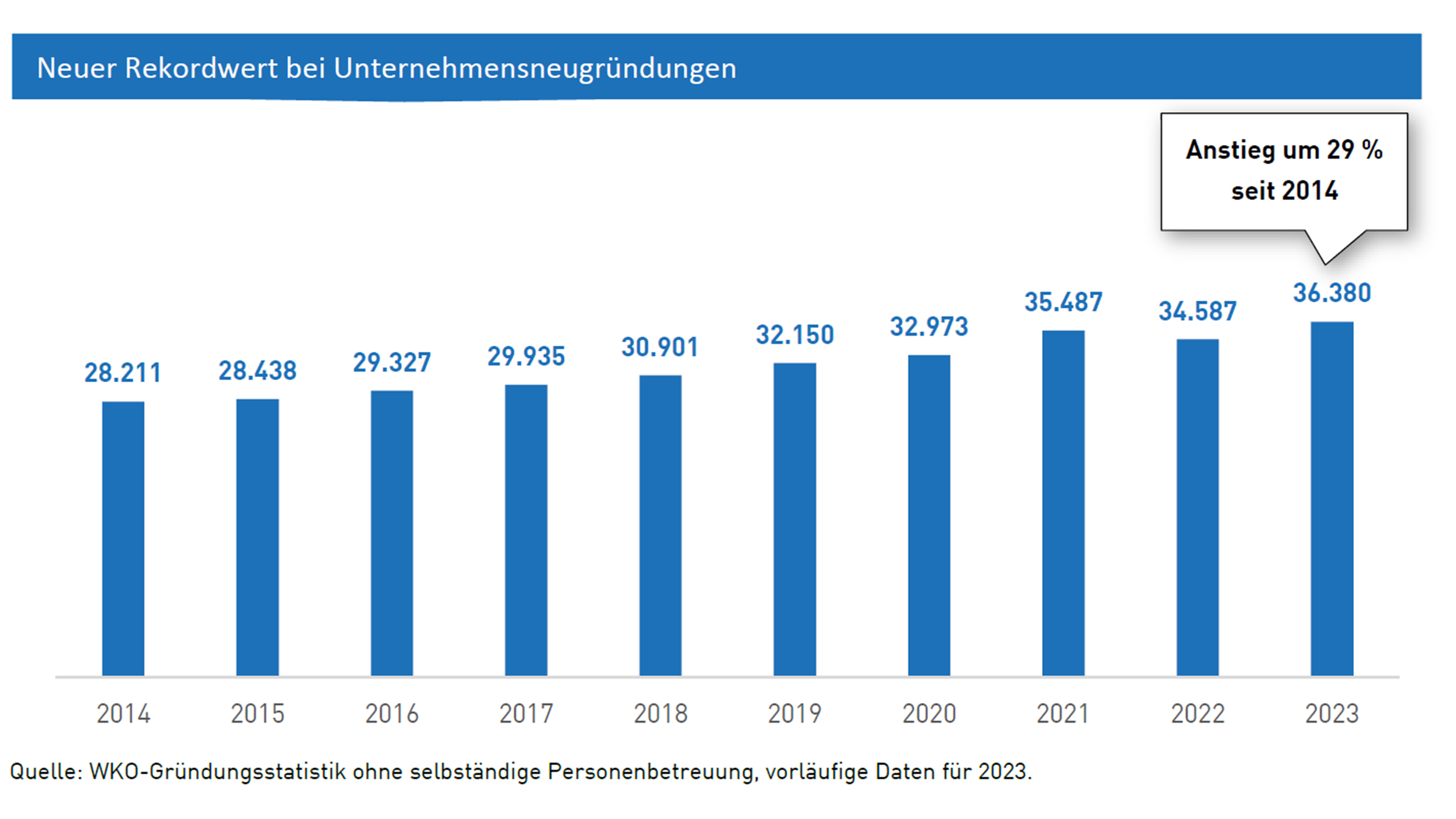

Allen Krisen der letzten Jahre zum Trotz, ist die dynamische Entwicklung bei den heimischen Unternehmensgründungen nicht zu stoppen. Im vergangenen Jahr wurde mit 36.380 Neugründungen ein neuer Rekordwert erreicht, wie aus der aktuellen WKO-Gründungsstatistik hervorgeht. Das entspricht rund 140 neuen Betrieben pro Werktag und ist ein Zuwachs von 5,2 % gegenüber 2022. Auch der langjährige Vergleich zeigt, dass der Trend bei den Unternehmensgründungen nachhaltig ist: Seit 2014 ist die Zahl der Neugründungen um knapp 29 % gestiegen.

Dabei teilen sich die Neugründungen wie bereits in den vergangenen Jahren insbesondere auf Einzelunternehmen und GmbH auf: 4 von 5 haben sich bei der Wahl der Rechtsform für das Einzelunternehmen entschieden. An die 14 % der Unternehmensgründungen entfallen auf Gesellschaften mit beschränkter Haftung. Die meisten Betriebe wurden im Gewerbe und Handwerk gegründet: Etwas mehr als 14.700 neue Unternehmen gehören dieser Sparte seit letztem Jahr an. Zieht man die Fachgruppen heran, nimmt der Bereich Unternehmensberatung, Buchhaltung und Informationstechnologie mit 3.173 Gründungen die erste Stelle ein. Die Gründer:innen waren mit 36,2 Jahren im Durchschnitt etwas jünger als im Vorjahr. Und auch das weibliche Unternehmertum konnte stark aufzeigen: Noch nie wurden so viele Unternehmen von Frauen gegründet wie im vergangenen Jahr – fast jede zweite Neugründung hat eine Frau an der Spitze.

Fazit: Das neue Allzeithoch von 36.380 Unternehmensgründungen ist ein positives Signal für den gesamten Wirtschaftsstandort. Damit diese Dynamik anhält und nachhaltig wirken kann, benötigen Gründer:innen gute Rahmenbedingungen. Die im internationalen Vergleich hohen Lohnnebenkosten und Defizite bei der Digitalisierung des Gründungsprozess stellen Hürden dar. Auch die Mobilisierung von privatem Kapital für Gründer:innen gestaltet sich oft schwierig. Ein Beteiligungsfreibetrag würde hier Abhilfe schaffen.

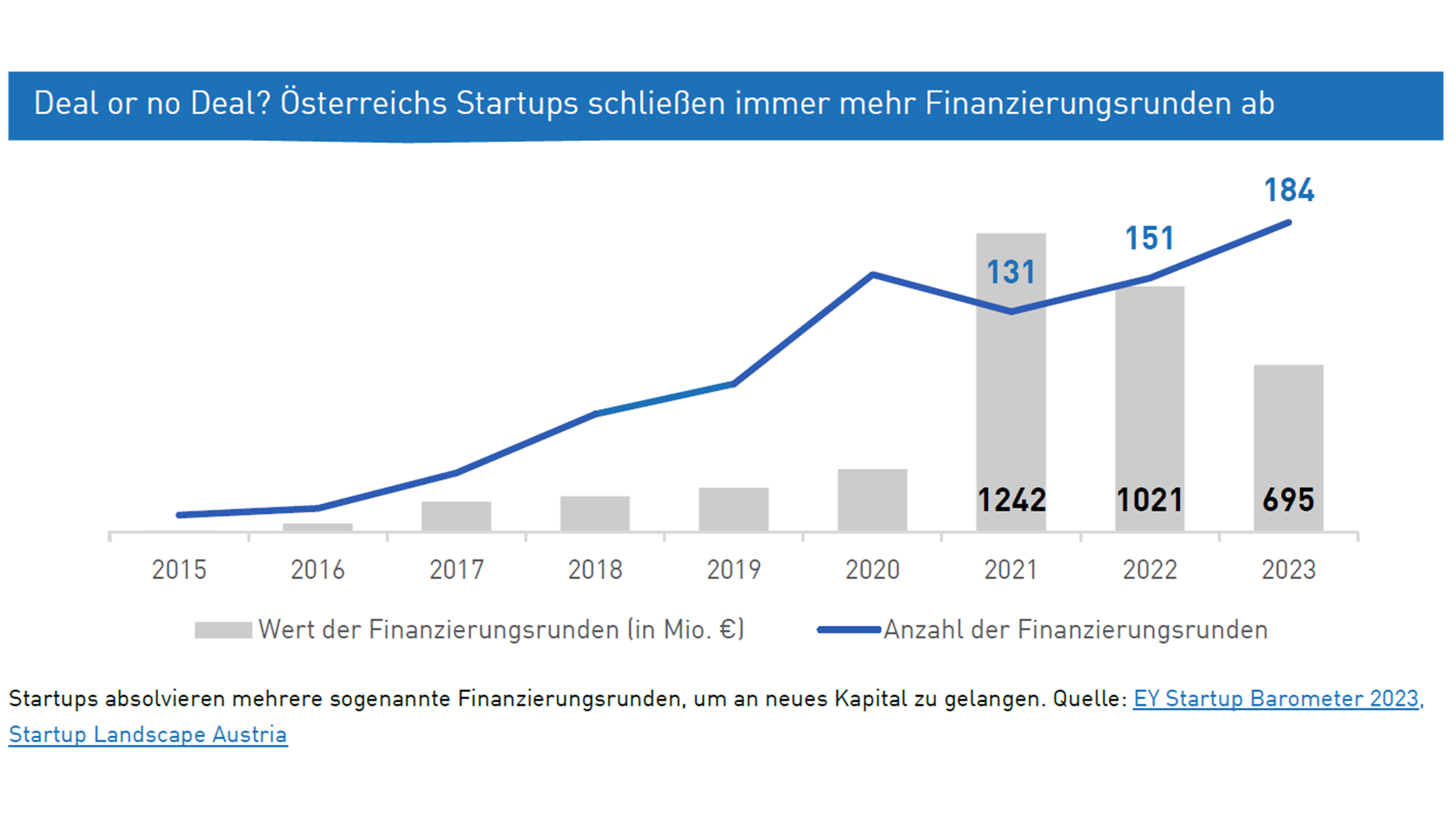

26.1.2024: Österreichs Startups schließen immer mehr Deals ab

Österreichs Startups konnten im vergangenen Jahr einen neuen Rekordwert bei den Finanzierungsrunden aufstellen, wie aus dem aktuellen EY Startup-Barometer hervorgeht. Beim Investitionsvolumen sicherten sie sich mit 695 Mio. Euro die dritthöchste Finanzierungssumme in der Geschichte der heimischen Startup-Szene. Im Vergleich zu 2022 bedeutet dies allerdings ein Rückgang um ein Drittel. Diese Entwicklung ist unter anderem auf die allgemeine Zurückhaltung der Risikokapitalgeber zurückzuführen. Aufgrund des unsicheren Umfelds, das durch hohe Zinsen, Inflation, schwacher Konjunkturentwicklung und einer angespannten geopolitischen Lage geprägt war, agierten Investoren deutlich vorsichtiger.

Nichtsdestotrotz konnten 184 Deals zwischen Risikokapitalgebern und heimischen Startups im vergangenen Jahr abgeschlossen und somit ein neuer Rekordwert aufgestellt werden. Das ist im Vergleich zu 2022 ein Zuwachs von 22 %. Gefragt waren dabei vor allem Investitionen im Bereich Software (144 Mio. Euro), gefolgt von (grüner) Bautechnik (101 Mio. Euro) und Mobilität (98 Mio. Euro). Im Jahresvergleich fiel das Finanzierungsvolumen 2023 jedoch deutlich um ein Drittel zurück und reicht somit nicht an die beiden Rekordjahre 2021 und 2022 heran. Grund dafür ist unter anderem das Ausbleiben großer Finanzierungsrunden über 100 Mio. Euro und die weltweit rückläufige Entwicklung des Risikokapitals im vergangenen Jahr.

Fazit: Die heimischen Startups verzeichnen ein stetiges Wachstum bei den Finanzierungsrunden. Das Finanzierungsvolumen ist 2023 gegenüber den beiden Vorjahren rückläufig. Um hier wieder anzuschließen, müssen die Rahmenbedingungen für den vorbörslichen Kapitalmarkt attraktiviert werden. Besonders vielversprechend ist die Einführung eines Dachfonds nach internationalem Vorbild. Dadurch könnte das still liegende Kapital von institutionellen Investoren mobilisiert und eine neue Kapitalquelle für die heimischen Startups erschlossen werden.

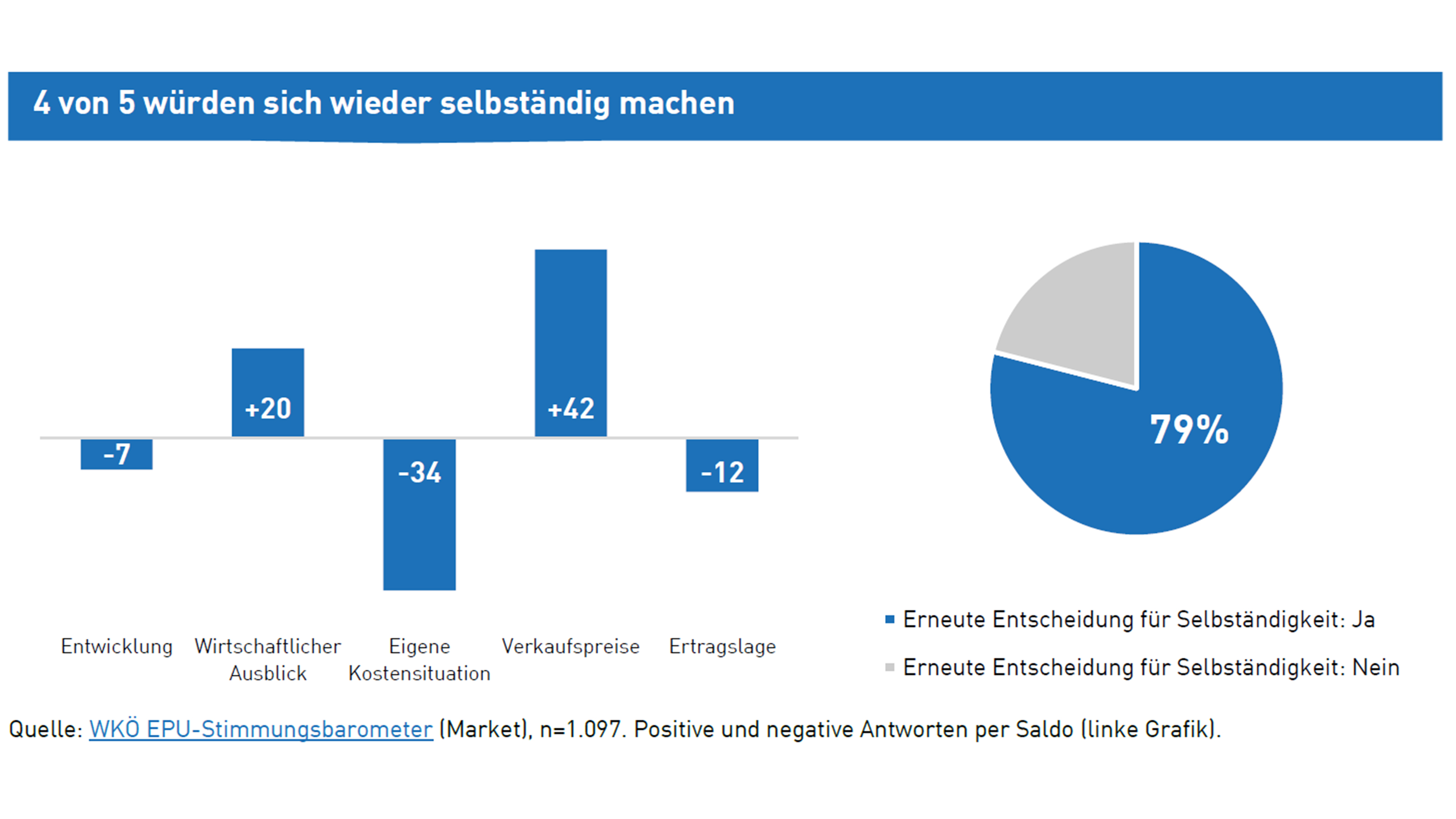

26.1.2024: EPU bleiben trotz schwierigem Umfeld optimistisch

Die Gruppe der Ein-Personen-Unternehmen (EPU) haben sich in den vergangenen Jahren äußerst dynamisch entwickelt: Mittlerweile sind hierzulande etwas mehr als 350.000 Unternehmer:innen als Solo-Selbständige tätig. Das entspricht einem Anstieg um mehr als 32 % seit 2013. Auch, wenn sie in den unterschiedlichsten Tätigkeitsfeldern agieren, sind es oft ähnliche Themen, die sie bewegen, zeigt der neue EPU-Stimmungsbarometer der WKÖ. So sagen 80 % der EPU, trotz schwieriger Rahmenbedingungen würden sie den Schritt in die Selbständigkeit wieder wagen.

Und das, obwohl EPU die Entwicklung der vergangenen sechs Monate mehrheitlich negativ wahrnehmen: Während für 26 % der Befragten ein klarer Aufwärtstrend zu spüren war, meldet jedes dritte EPU rückläufige Entwicklungen (-7 per Saldo). Auch der Blick auf die zukünftige Kostensituation ist ähnlich getrübt: 4 von 10 Solo-Selbständigen gehen von einer verschlechterten Kostensituation aus, lediglich 10 % rechnen mit verbesserten Bedingungen bei Vorleistungen, Material oder Mieten. Etwas positiver sind die Erwartungen an die Ertragslage: ein Fünftel geht von einem besseren Verhältnis zwischen Einnahmen und Ausgaben aus. Fast die Hälfte der EPU wird ihre Verkaufspreise erhöhen, nur 4 % kalkulieren mit einer günstigeren Preisbildung für ihre Kunden. Trotz dieser angespannten Einschätzung der einzelnen Faktoren bleiben die EPU beim wirtschaftlichen Ausblick optimistisch: 43 % der Solo-Selbständigen sehen den kommenden Monaten mit Zuversicht entgegen (+20 per Saldo).

Fazit: Die heimischen EPU blicken trotz angespannter Lage mit Zuversicht in die Zukunft. Damit ihre positive Einstellung zum Unternehmertum nachhaltig gestärkt und ihnen der Rücken freigehalten wird, braucht es bessere Rahmenbedingungen für EPU. 3 von 4 fordern unter anderem die Anhebung der Grenze für Geringwertige Wirtschaftsgüter von 1.000 auf 1.500 Euro. 75 % sehen außerdem dringenden Handlungsbedarf in der Kleinunternehmerregelung und der Kleinunternehmer-Pauschalierung.

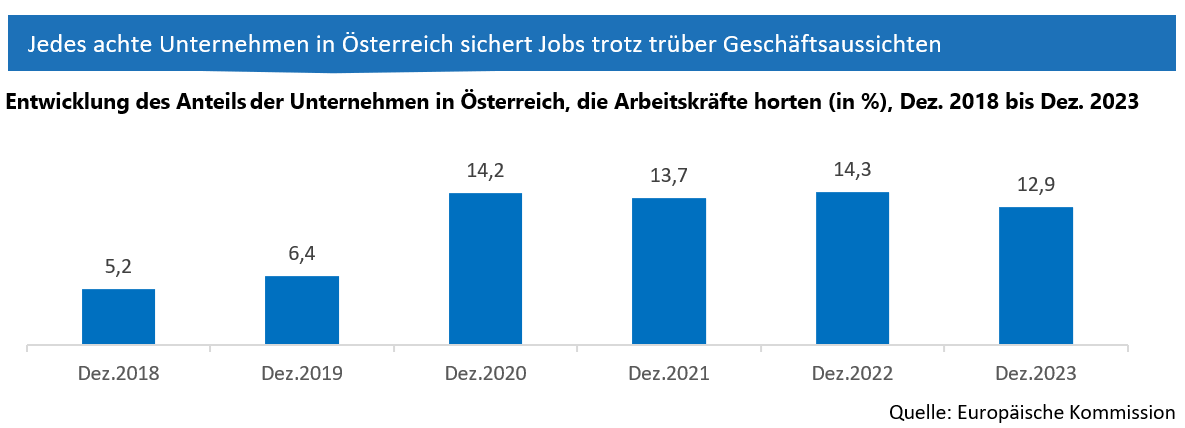

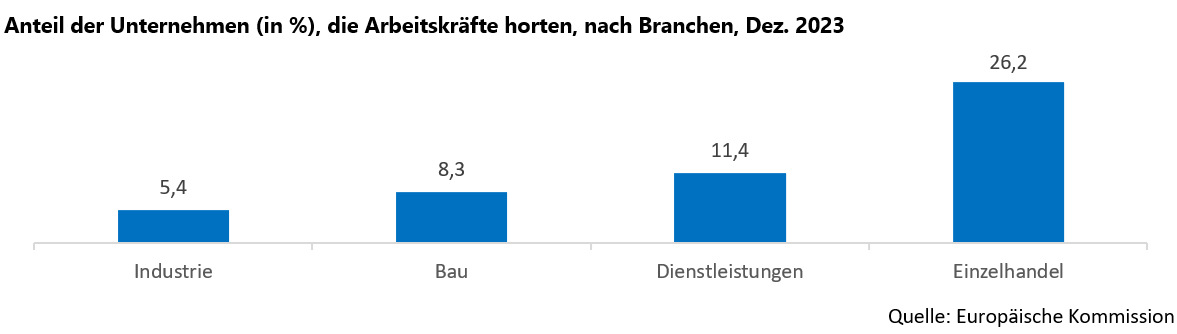

19.1.2024: Stabile Jobs trotz schwacher Konjunktur

Stabiler Arbeitsmarkt trotz schwacher Konjunktur –für dieses scheinbare Paradoxon liefert das Horten von Arbeitskräften eine Erklärung.

Unter dem Begriff „Arbeitskräftehorten“ (englisch: Labour Hoarding) versteht man, dass Unternehmen ihre Beschäftigten trotz kurzfristig trüber Geschäftsaussichten halten, in der Hoffnung, dass sich die Lage in absehbarer Zeit wieder umkehrt.

Das birgt für Unternehmen zwar Kosten durch die Unterauslastung der Beschäftigten, hat aber den Vorteil, dass die Firmen nach dem Einsetzen einer konjunkturellen Verbesserung keine neuen Beschäftigten suchen und einschulen müssen.

Für die Arbeitnehmer ergeben sich Vorteile durch die Job- und Einkommensstabilität. In Österreich ist das Phänomen des Labour Hoarding besonders stark ausgeprägt: Jedes achte heimische Unternehmen erwartet, dass seine Produktion bzw. Aufträge zurückgehen werden und plant dennoch, den Beschäftigtenstand stabil zu halten oder sogar auszuweiten

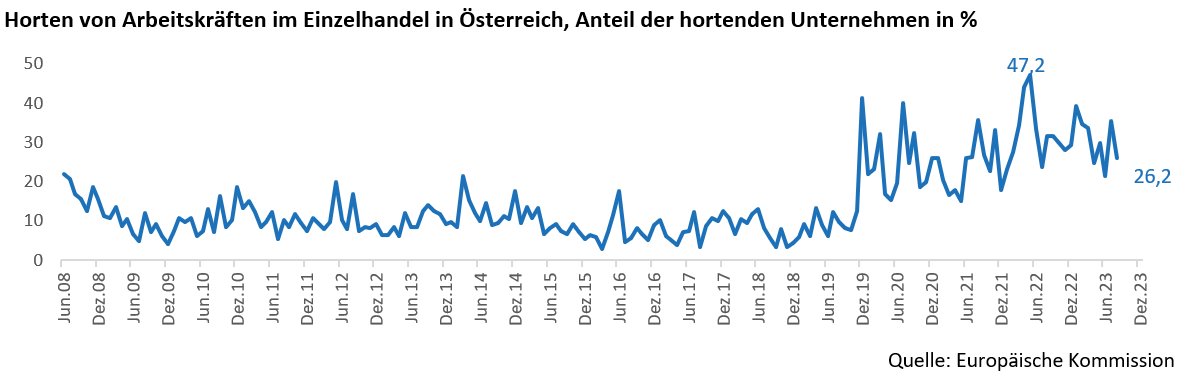

Besonders verbreitet ist das Horten von Arbeitskräften im Einzelhandel, dort behalten mehr als ein Viertel der Unternehmen ihre Arbeitskräfte trotz rückläufiger Geschäftsaussichten.

Der europäische Vergleich zeigt: In Österreich werden, so wie in Deutschland und Frankreich, überdurchschnittlich viele Arbeitskräfte gehortet. In den südeuropäischen Ländern Spanien, Griechenland und Italien sowie in vielen osteuropäischen Ländern ist dies hingegen nicht so verbreitet.

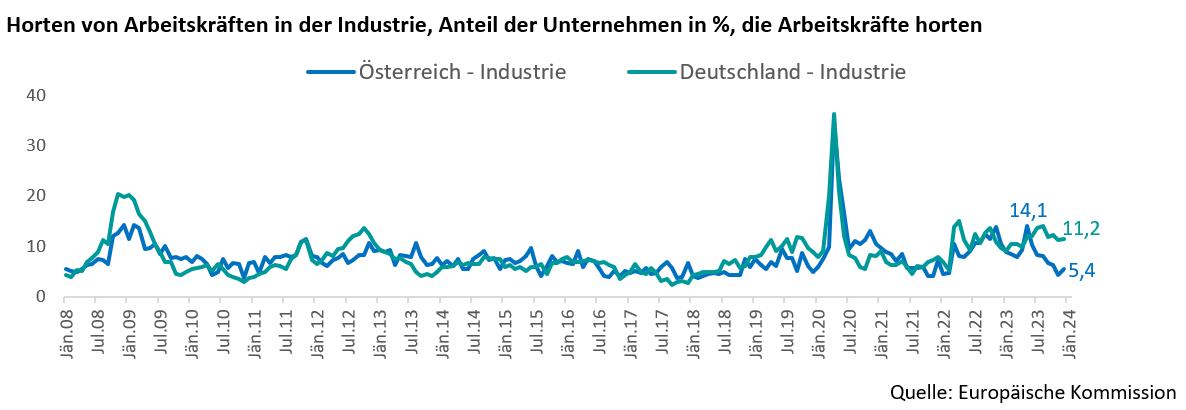

In der Industrie (definiert als der Produzierende Bereich ohne Bau)ist das Horten von Arbeitskräften auf dem Rückzug. Im August 2023 lag der Anteil der österreichischen Industrieunternehmen, die Arbeitskräfte horteten, noch bei 14,1 %. Bis Dezember 2023 sackte der Wert auf 5,4 % ab. Grund für den Rückgang könnte die deutlich wachsende Kostenbelastung in der Branche sein. Aktuell ist das Horten von Arbeitskräften in der heimischen Industrie damit wesentlich weniger ausgeprägt als bei unserem Nachbarn Deutschland.

Im Einzelhandel ist das Horten von Arbeitskräften besonders stark präsent. Auslöser dafür war die Covid-Pandemie. Nach dem Ende der Lockdowns stieg der Arbeitskräftemangel erheblich an. Im Mai 2022 wurde ein Höchststand beim Horten von Arbeitskräften erreicht, damals gaben fast die Hälfte der Einzelhandelsunternehmen an, Arbeitskräfte bewusst zu halten. Dieser Zeitpunkt fällt auch mit dem im Juni 2022 erreichten Allzeithoch bei den offenen Stellen in der Gesamtwirtschaft zusammen. Durch die deutliche Abschwächung der Konjunktur im Vorjahr, die zu einem Rückgang der Bruttowertschöpfung im Handelssektor um 5,5 % führte (laut WIFO-Prognose Dez. 2023), sank der Anteil der Arbeitskräfte hortenden Unternehmen.

Fazit: Der Arbeitsmarkt zeigte sich 2023 trotz Rezession erstaunlich robust. Durch Labour Hoarding leisteten die Unternehmen einen wesentlichen Beitrag zur wirtschaftlichen Stabilisierung. Das ist möglich, solange die Kostenbelastung nicht überhandnimmt. In der Industrie führt die anhaltende Auftragsflaute dazu, dass es sich Betriebe zunehmend nicht mehr leisten können, Stellen trotz fehlender Auslastung zu halten. Auch im Handel könnte sich in den nächsten Monaten aufgrund der angespannten Kostensituation ein weiterer Rückgang des Labour Hoarding-Phänomens zeigen.

12.1.2024: Ökonomische Folgen einer China-Taiwan-Eskalation

Im Jahr 2024 werden in 76 Ländern der Welt insgesamt 4,2 Mrd. Menschen an die Wahlurnen gebeten. Noch nie zuvor konnten derart viele Menschen nahezu zeitgleich über ihre Zukunft entscheiden.

Den Anfang dieses Superwahljahres bilden am 13. Januar die Parlaments- und Präsidentschaftswahlen in Taiwan. Sie gelten als richtungsweisend für die künftigen Beziehungen des Landes mit China und erlangen dadurch eine entscheidende Bedeutung für die gesamte Weltwirtschaft.

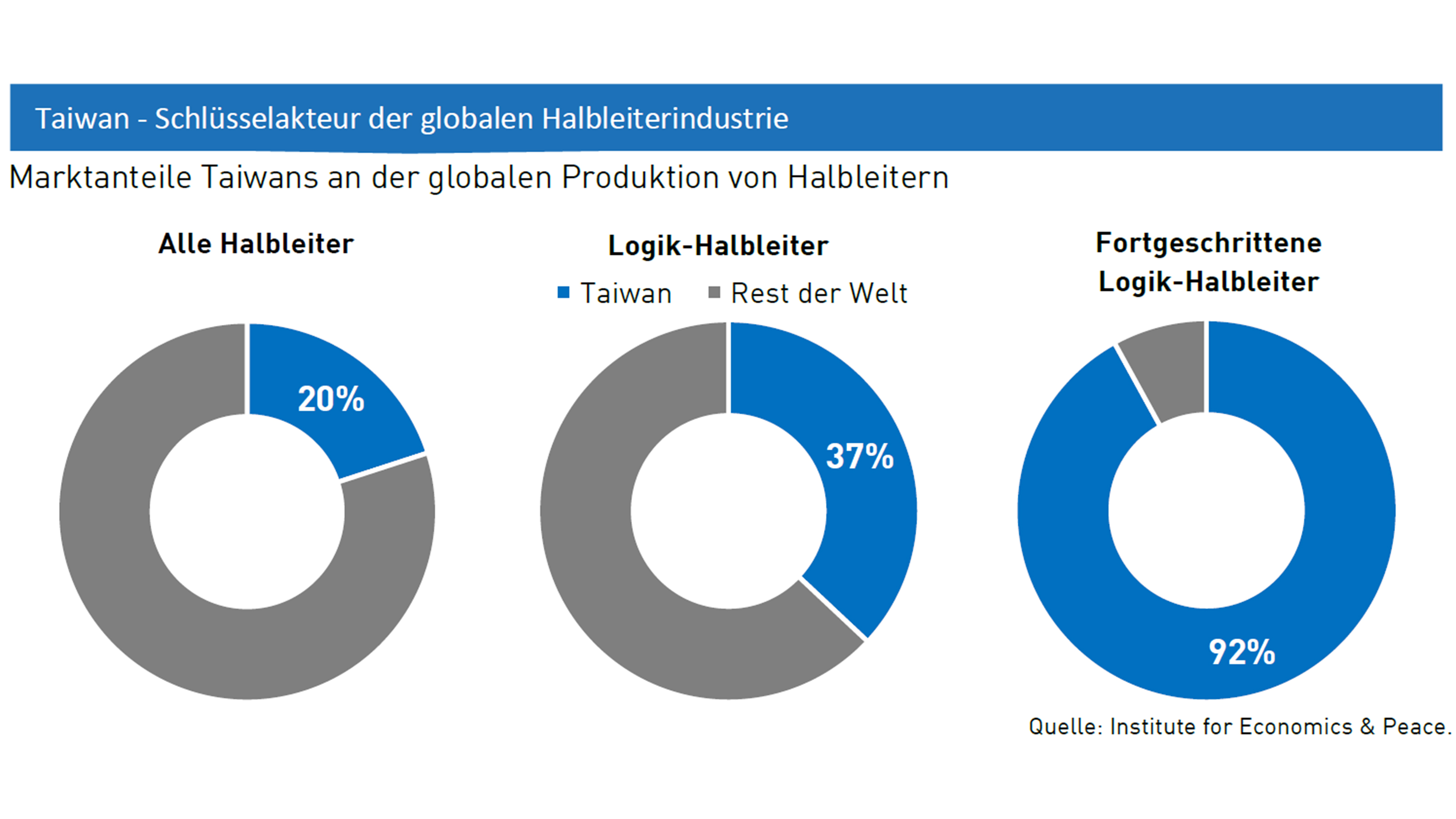

Das liegt daran, dass Taiwan eine herausragende Stellung in der globalen Halbleiterindustrie einnimmt. Mit einem Anteil von 20 % an der globalen Gesamtkapazität ist Taiwan weltweit führend in der Halbleiterproduktion. Darüber hinaus verfügt das Land über 37 % der weltweiten Produktionskapazitäten für Logik-Halbleiter und ganze 92 % der Kapazitäten für fortschrittliche Logik-Halbleiter. Diese Vormachtstellung macht Taiwan zu einem entscheidenden Akteur im globalen Handel mit einer Technologie, die für alle digitalen Produkte und Dienstleistungen essenzieller Bedeutung sind und ohne die eine grüne und digitale Transformation nicht zu bewerkstelligen ist.

Ein Angriff Chinas auf Taiwan oder eine Blockade des Landes würden die globalen Halbleiter-Lieferketten empfindlich treffen. Nach einer Schätzung des Institute for Economics & Peace (IEP) würde sich daraus innerhalb des ersten Jahres ein Gesamtverlust von 2,7 Billionen USD ergeben und die weltweite Wirtschaftsleistung würde um 2,8 % zurückgehen. Das wäre ein beinahe doppelt so hoher Verlust wie während der globalen Finanzkrise 2008.

Fazit: Die bevorstehenden Wahlen in Taiwan sind ein in geopolitischer Hinsicht höchst bedeutsames Ereignis. Denn die europäischen Industrienationen sind in hohem Maße abhängig von Chips und Halbleitern aus taiwanesischer Produktion. Zwar wird mit dem Europäischen Chips Act und mit bis zu 3 Mrd. Euro an nationalen Fördergeldern versucht, die strategischen Abhängigkeiten Europas und Österreichs im Halbleiterbereich zu reduzieren. Eine Disruption der globalen Chips-Lieferketten durch eine Blockade oder einen Überfall Chinas auf Taiwan hätte dennoch schwerwiegende Konsequenzen für unseren Wirtschaftsstandort.