WKÖ-Wirtschaftsbarometer Sommer 2023

Trüber Ausblick, kühle Stimmung

Lesedauer: 7 Minuten

Die Stimmung in Österreichs Unternehmerlandschaft trübt sich weiter ein. Der Ukrainekrieg und seine Folgen sowie die schwächere Konjunktur hinterlassen deutliche Spuren im aktuellen WKÖ-Wirtschaftsbarometer, für den österreichweit Rückmeldungen von mehr als 3.700 Betrieben aller Branchen und Größenklassen analysiert wurden.

Ein Lichtblick: Beim Preisdruck zeichnet sich nun langsam, aber doch eine Erleichterung ab. Die Herausforderungen auf dem Arbeitsmarkt mit Arbeitskräftemangel und zu hohen Arbeitskosten bleiben jedoch groß.

- Geschäftsaussichten trüben sich ein: Waren die Wirtschaftsindikatoren bisher noch positiv, so schwächen sich die Erwartungen der Betriebe nun angesichts der internationalen Konjunkturabkühlung deutlich ab. Im kommenden Jahr erwartet jedes zweite Unternehmen (47 %) sinkende Aufträge. Demgegenüber stehen 19 % der Betriebe, die mit einer steigenden Auftragslage rechnen.

- Zurückhaltung bei Investitionen: Infolge des erwarteten Rückgangs von Auftragslage und Umsätzen sind die Unternehmen auch bei Investitionen und Beschäftigung zurückhaltend. Der Saldo der Investitionserwartungen fällt aktuell negativ aus, besonders bei Kleinunternehmen.

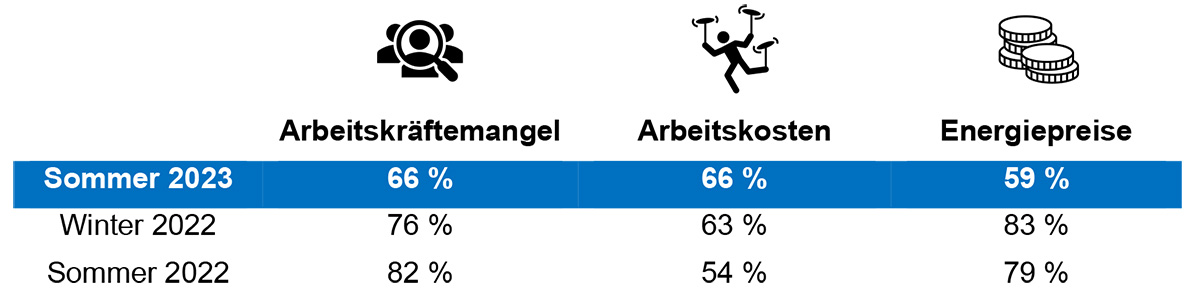

- Preisdruck nimmt ab, Arbeitskräftemangel und -kosten weiter belastend: Zu den wenigen Lichtblicken des aktuellen Wirtschaftsbarometers gehört die Entspannung bei der Preisdynamik: Der Druck auf die Preise geht allmählich zurück - wenn auch nur langsam und nach Branchen unterschiedlich. Dort, wo die Preise steigen, sind die Gründe aus Unternehmenssicht eindeutig: 8 von 10 nennen Löhne und Gehälter als maßgeblichen Preistreiber. Die Situation auf dem Arbeitsmarkt wird als belastend wahrgenommen: Einerseits klagen die Unternehmen über Arbeitskräftemangel, andererseits bringen hohe Arbeitskosten die Wettbewerbsfähigkeit der Unternehmen unter Druck.

Unterschiede nach Branchen

Die Geschäftslage der Wirtschaft ist geprägt von stagnierenden Aussichten. Die einzelnen Sektoren sind dabei sehr unterschiedlich betroffen: Besonders Industrie und Handel haben zu kämpfen, während die Dienstleistungsbranche zwar auch unter rückläufigen Auftragszahlen leidet, aber zumindest etwas positiver in die Zukunft blickt. Diese unterschiedliche Unterwicklung wird voraussichtlich erst im Jahr 2024 abnehmen.

- Den stärksten Dämpfer erleidet die Auftragslage in der Bauwirtschaft, 61% der Unternehmen erwarten hier einen Rückgang. Dies schlägt sich auch in rückläufigen Bauinvestitionen nieder, die die österreichische Wohnbaulandschaft auf Jahre prägen werden.

- Ähnlich trüb sind die Erwartungen an die Auftragslage auch im Handel, wo 60% ein Sinken erwarten. Dämpfend könnte hier eine Konsumzurückhaltung aufgrund der hohen Inflation wirken.

- Auch im Dienstleistungssektor wird eine Abschwächung erwartet, im Vergleich zu den anderen Sektoren erwartet der konsumnahe Dienstleistungsbereich jedoch geringere Einbußen.

- Im verarbeitenden Gewerbe geht knapp jedes zweite Unternehmen von einem Rückgang aus (49 %). Grund dafür dürfte sein, dass das verarbeitende Gewerbe überdurchschnittlich stark von immer noch hohen Preisen für Rohmaterial und Vorleistungen betroffen ist. Zusätzlich schwächt die gedämpfte internationale Konjunkturnachfrage und schlägt sich auf die Auftragszahlen nieder.

Auch Großunternehmen leiden unter Stagnation

Unternehmen aller Größenklassen sind vom Negativtrend betroffen: Unternehmen aller Größenklassen erwarten über alle Indikatoren hinweg Eintrübungen. Die Erwartungssalden zur Auftragslage liegen für kleine, mittlere und große Unternehmen im negativen Bereich, auffallend ist dabei, dass sich die größten Unternehmen am stärksten betroffen äußern.

Bei den Investitionen zeigt sich ein anderes Bild: Bei den kleineren Unternehmen planen zwei von fünf, ihr Investitionsvolumen zu reduzieren. Per Saldo liegen die Investitionserwartungen der kleinen Unternehmen damit bei -25. Die großen Unternehmen schätzen zwar ihre Auftragslage ähnlich schwach ein wie die KMU, dennoch liegt der Saldo aus positiven und negativen Antworten mit -13 nicht so deutlich im negativen Bereich. 27 % der Unternehmen mit mehr als 250 Beschäftigten planen das Investitionsvolumen aufzustocken.

Investitionsvolumina gehen zurück

Die Branchenbetrachtung zeigt ein getrübtes Bild bei der Einschätzung des Investitionsvolumens in den kommenden 12 Monaten. Besonders in der Bauwirtschaft geht jedes zweite Unternehmen von einem sinkenden Investitionsvolumen aus. Auch im Handel und im verarbeitenden Gewerbe erwartet der Großteil in den nächsten 12 Monaten sinkende Investitionszahlen.

Ersatzinvestitionen dominieren

Bei den Investitionsgründen stehen an erster Stelle Investitionen in den Ersatzbedarf. Diesen sieht mehr als die Hälfte der Unternehmen (52 %) gegeben. Die für Wachstum und Beschäftigung entscheidenden Neuinvestitionen machen etwa ein Drittel der geplanten Investitionsvorhaben aus. Zum Vergleich: Im Winter 2021 lag der Wert für geplante Neuinvestitionen noch um 14 Prozentpunkte höher bei 46 %. Der Anteil der Unternehmen, der keine Investitionen plant, ist in den vergangenen zwei Jahren stetig gestiegen: Mehr als jedes vierte Unternehmen will in den nächsten 12 Monaten nicht investieren (26 %).

Investitionsmotive variieren stark nach Größenklassen

- Bei kleinen Unternehmen fällt der Anteil wollen mit fast 40 % überdurchschnittlich viele nicht investieren. Im Gegensatz dazu liegt der Anteil bei großen Unternehmen nur bei 5 %. Obwohl kleine wie auch große Unternehmen von sinkenden Aufträgen ausgehen, behalten vor allem die großen Unternehmen ihre Investitionspläne bei und tragen auf diese Weise massiv zur Stützung der österreichischen Gesamtwirtschaft bei.

- Mehr als die Hälfte der Großbetriebe plant im kommenden Jahr Neuinvestitionen. Bei den kleinen Unternehmen liegt der Anteil nur halb so hoch. Neuinvestitionen sind insbesondere aufgrund ihres Beitrags zu Wirtschaftswachstum und Beschäftigung wichtig für die weitere konjunkturelle Entwicklung und die erfolgreiche Transformation der Wirtschaft.

- Bei kleinen Unternehmen liegt der Schwerpunkt eindeutig auf Ersatzinvestitionen, die von rund der Hälfte geplant werden. Bei Großunternehmen geben zwei Drittel an, Ersatzinvestitionen tätigen zu wollen.

Gründe für Neuinvestitionen

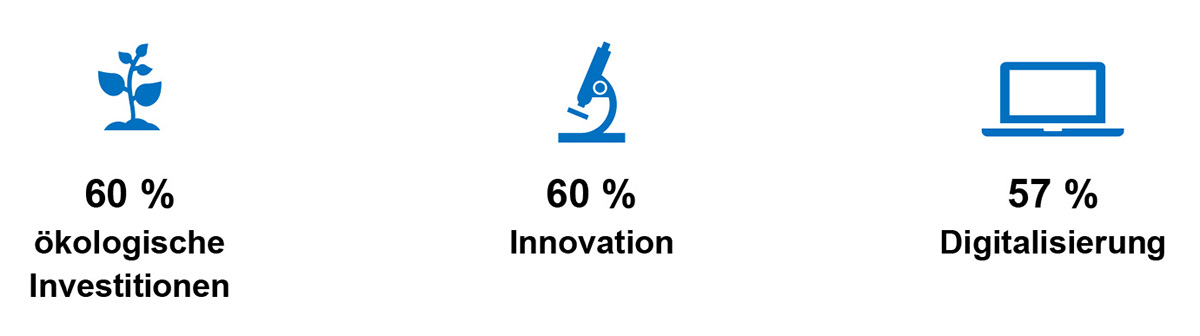

60 % geben als Motiv für geplante Neuinvestitionen grüne Investitionen an. An zweiter Stelle folgen Investitionen in Innovation und an dritter Stelle Digitalisierungsmaßnahmen. Auch sie befinden sich weiterhin auf hohem Niveau.

Wirtschaftsklima kühlt ab

Angesichts der vielfältigen Belastungen prägt eine hohe Unsicherheit das Wirtschaftsklima, das sich schlechter darstellt als die anderen betriebswirtschaftlichen Erwartungsindikatoren. Im Saldo erwartet die Hälfte der Unternehmen eine weitere Verschlechterung des Wirtschaftsklimas. Aktuell gehen nur noch 8 % der Unternehmen von einer Verbesserung des Wirtschaftsklimas in den kommenden 12 Monaten aus.

Wirtschaftsklima Erwartungen

Neue Herausforderungen, bekannte Problemlagen

Größte Herausforderung aus Sicht der Betriebe

Hemmnisse auf dem Arbeitsmarkt

Die Thematik des Arbeitskräftemangels lässt die österreichischen Betriebe nicht los. Rund zwei Drittel der Befragten gehen davon aus, dass der Arbeitskräftemangel auch in den kommenden Jahren anhalten wird und Unternehmen aller Sparten und Größen trifft. Angesichts der demografischen Entwicklung wird uns diese Problematik voraussichtlich noch viele Jahre begleiten. Besonders klagen die Sparten Transport und Verkehr sowie die Tourismus- und Freizeitwirtschaft über fehlende Arbeitskräfte.

Herausforderung Arbeitsmarkt nach Sparten

| Gewerbe & Handwerk | Industrie | Handel | Transport & Verkehr | Tourismus & Freizeitwirtschaft | Information & Consulting | |

|---|---|---|---|---|---|---|

| Arbeitskräftemangel | 67 % | 51 % | 68 % | 86 % | 70 % | 60 % |

| Arbeitskosten | 70 % | 69 % | 63 % | 52 % | 74 % | 50 % |

Verbunden mit der Fachkräftethematik stellen auch die hohen Arbeitskosten für die Unternehmen eine Belastung dar. Über alle Branchen und Unternehmensgrößen hinweg wird dieser Aspekt genannt. Auch hierunter leidet die Sparte Tourismus und Freizeitwirtschaft am meisten. Besonders betroffen sind zudem auch das personalintensive Gewerbe und Handwerk sowie die Industrie, die besonders im internationalen Wettbewerb steht.

Inflation als Folge und neue Herausforderung, Lieferengpässe rückläufig

Als neue Herausforderung kam nun – in Folge des Ukraine-Kriegs und der Pandemie – die Inflation hinzu, die deutlich mehr als die Hälfte (57 %) belastet. Besonders betroffen zeigt sich immer noch der Handel, hier sehen 68 % der Unternehmen die Inflation als Hemmnis. Der Druck aufgrund der hohen Energiepreise ist zwar immer noch für die meisten Unternehmen spürbar, jedoch geringer geworden. Entspannt hat sich die Situation bei den Lieferketten. Im Winter 2022 waren sie noch für 50 % maßgeblicher Störfaktor, nun sind es nur mehr 21 %. Eine überdurchschnittlich hohe Betroffenheit gibt es hier aber immer noch in der Industrie (31%).

Weiterhin hohe Kostenbelastung, aber Preiserwarteungen gehen zurück

Für 82% der Unternehmen sind Lohn- und Gehaltskosten der wichtigste Grund für Preiserhöhungen. Besonders stark sind jedoch Kleinunternehmen betroffen, von ihnen sehen 89 % Lohn- und Gehaltskosten als Kostentreiber an. In der Spartenbetrachtung zeigt sich besonders das Gewerbe und Handwerk betroffen, 91 % Unternehmen der Branchen kämpfen hier mit den hohen Lohn- und Gehaltskosten. Weiteren Druck auf die Preise üben die Energiekosten und Kraftstoffpreise als auch Kosten für Vorleistungen und Material aus. Für jedes dritte Unternehmen spielen Kapitalkosten derzeit eine Rolle, im Winter letzten Jahres war dies nur für jedes vierte Unternehmen der Fall. Bei den kleinen Unternehmen gibt jedes vierte (27 %) Unternehmen an, dass steuerliche Verpflichtungen auch ein Grund sind.

Gründe für steigende Preise

| Löhne und Gehälter | 82% |

| Energiekosten/Kraftstoffe | 64% |

| Preise von Vorleistungen/Material | 65% |

| Kapitalkosten (z.B. Zinsen auf Darlehen) | 34% |

Fazit

Mit gedämpfter Stimmung und in Erwartung einer schlechteren Geschäfts- und Wirtschaftsentwicklung gehen die heimischen Unternehmen in die zweite Jahreshälfte 2023. Das belegt der WKÖ-Wirtschaftsbarometer von Sommer 2023 auf Basis von mehr als 3.700 Antworten von Unternehmen aller Branchen und Größenklassen.

Während der enorme Druck auf die Energiepreise nachgelassen hat, gehören nun allgemeine Teuerungseffekte zu den größten Herausforderungen für die heimischen Unternehmen. Anhaltend belastend ist die Situation auf dem Arbeitsmarkt: Hier sind Maßnahmen zur Eindämmung des Arbeitskräftemangels dringend erforderlich.